一、TOP10门槛从2.95亿平方米提升至3.40亿平方米,同比提升15.32%

克而瑞物管CPIC监测数据显示,2023年有5家上榜企业在管面积突破5亿平方米。其中,万物云以96938万平方米的在管面积荣登榜首,碧桂园服务以96290万平方米的在管面积次之,保利物业以71321万平方米的在管面积居第三。

数据显示,2023年TOP10企业在管面积门槛值达3.40亿平方米,TOP30企业在管面积门槛值达1.29亿平方米,TOP50在管面积的门槛值达6778万平方米。

与2022年相比,TOP10门槛提升4519万方,增幅为15.32%;TOP30门槛提升953万方,增幅为9.94%;TOP50门槛提升48万方,增幅达0.81%;TOP100门槛提升738万方,增幅达32.71%。随着头部物企在管规模基数的扩大,TOP10门槛增幅趋缓。

2023年,共有7家上榜企业合约面积突破5亿平方米。其中,碧桂园服务以16.83亿平方米的合约面积荣登榜首,万物云以12.12亿平方米的合约面积次之,保利物业以8.88亿平方米的面积居第三。

数据显示,TOP10企业合约面积门槛值达4.03亿平方米,TOP30合约面积门槛值达1.36亿平方米,TOP50合约面积的门槛值达7635万平方米, TOP100合约面积的门槛值达3968万平方米。

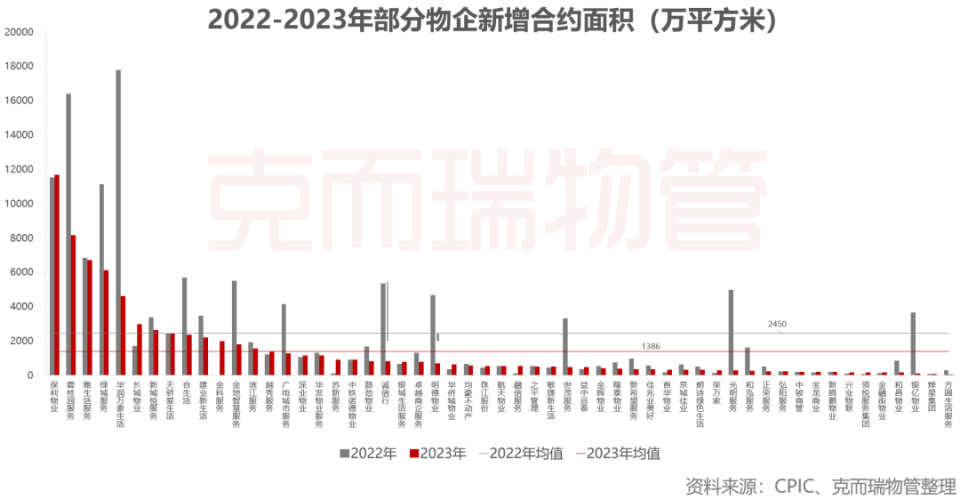

2022年以来,行业逐渐告别高增长时代,进入平稳的高质量发展阶段。2023年,企业规模增长更依赖自身直拓能力,TOP10企业在规模效应、资源禀赋、品牌竞争等方面占据先发优势,为企业存量市场拓展提供强有力的保障。2023年TOP10企业新增合约面积均值最高为5594万平方米,不同梯队企业新增合约面积随着梯队逐渐下滑,头部企业规模基础大,拓展规模高,梯队之间的差距将进一步扩大。

2023年国央企拓展表现依然突出,凭借体系内资源优势,百强物企中国央企全年在管总面积提升5.45亿平方米至39.54亿平方米,国央企在管面积占比提升2.40个百分点至30.52%;合约面积也显著提升,2023年国央企合约面积提升1.30个百分点至47.64亿平方米。华润万象生活、中海物业等国央企不断挖掘兄弟单位相关资源,通过兄弟单位介绍等方式持续扩大拓展优势。

一、新增合约面积普遍下滑,合约在管比下降至1.32

2023年行业收并购持续降温,企业清退大量质量较低的项目,规模增长继续放缓。头部物企直拓势头依然强劲,其中保利物业全年新增合约面积最高,达到11686万平方米,碧桂园服务以8148万平方米的新增合约面积次之,雅生活服务以6720万平方米的面积居第三。整体行业来看,百强物企平均新增合约面积为1386万平方米,较2022年下滑43.43%。

合约在管比体现了企业短期内规模增长潜力,2023年百强物企合约在管比集中在1.01-2.20的区间范围内,行业均值为1.32,企业目前的规模储备仍可支撑物企规模的短期增长。但与2022年(合约在管比1.39)相比,在缺乏收并购的加持下,企业合约在管比出现普遍下滑。

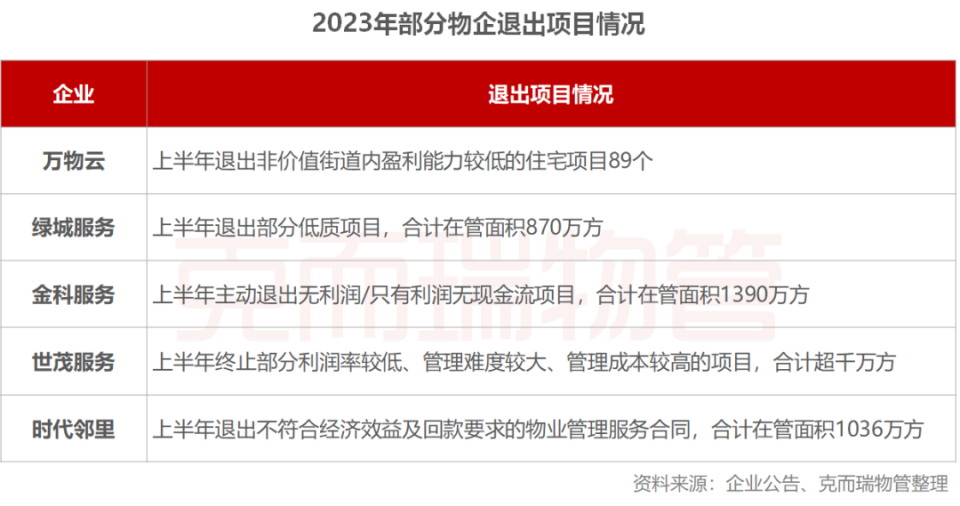

过往规模导向下,企业收购了大量低盈利或亏损的项目。随着利润的下滑,企业对项目的运营提出了更高的要求,头部物企正主动大批量退出低质项目。公开资料显示,企业退出的项目主要分为四类。第一类,是无利润或低利润的项目;第二类,是只有微利但无现金流的项目;第三类,是管理难度大或不在企业深耕区域的项目;第四类,是管理成本高的项目。

从头部企业项目退出规模来看,多家企业半年退出规模就高达千万方,相当于一家小型物企的体量,企业提升规模质量的决心不可谓不大。

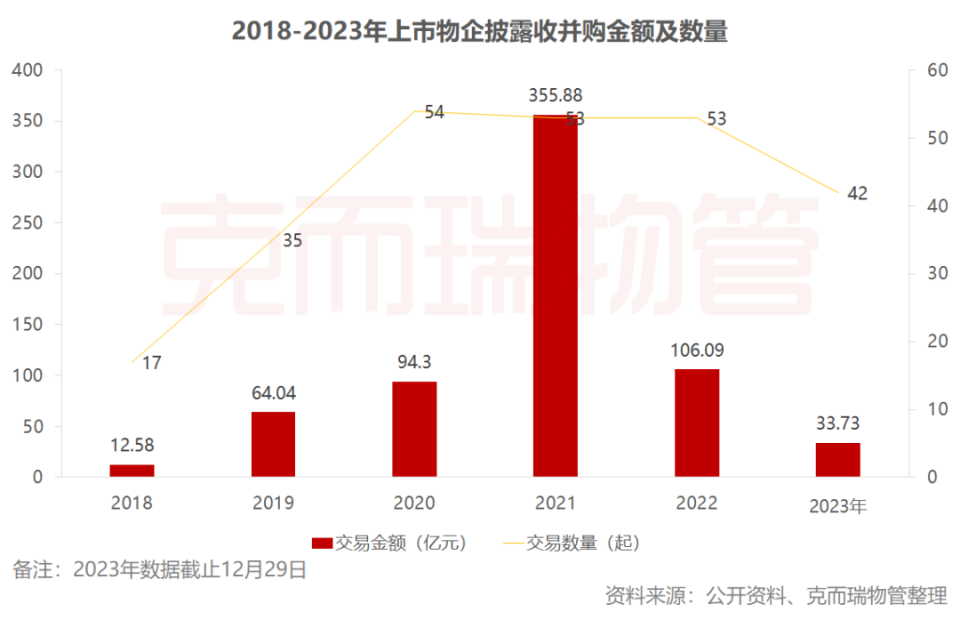

2023年,企业规模增长诉求降低,有质量的规模成为关注重点,收并购数量及金额也随着大幅下滑。全年上市物企披露收购事项42起,累计披露交易金额33.73亿元,同比下降68.21%。其中雅生活服务、远洋服务、滨江服务、正荣服务等6家发起9起关联方资产收购,累计耗资14.80亿元,若剔除该类资产收购,全年上市物企交易金额下滑高达82.16%。

过往为了谋求规模的快速增长,企业并购步伐快,部分竞调环节疏漏。2023年多家企业因并购标的陷入被动局面,如康桥悦生活披露并购标的三笔担保预期信用损失合计108.8万元、卓越商企服务非全资附属公司北京环球财富物业管理收到了法院发来的民事起诉状等文件等。当下环境企业收购更趋于谨慎,大额并购更是如此。3月华润万象生活披露终止收购祥生物业全部股权(披露拟收购金额为10.37亿元),6月新大正披露终止收购沧恒投资80%股权(披露拟收购金额为7.88亿元),12月29日中海物业也披露终止收购关联方中海通信及中海监理相关权益(披露拟收购金额为9.5亿港元)。

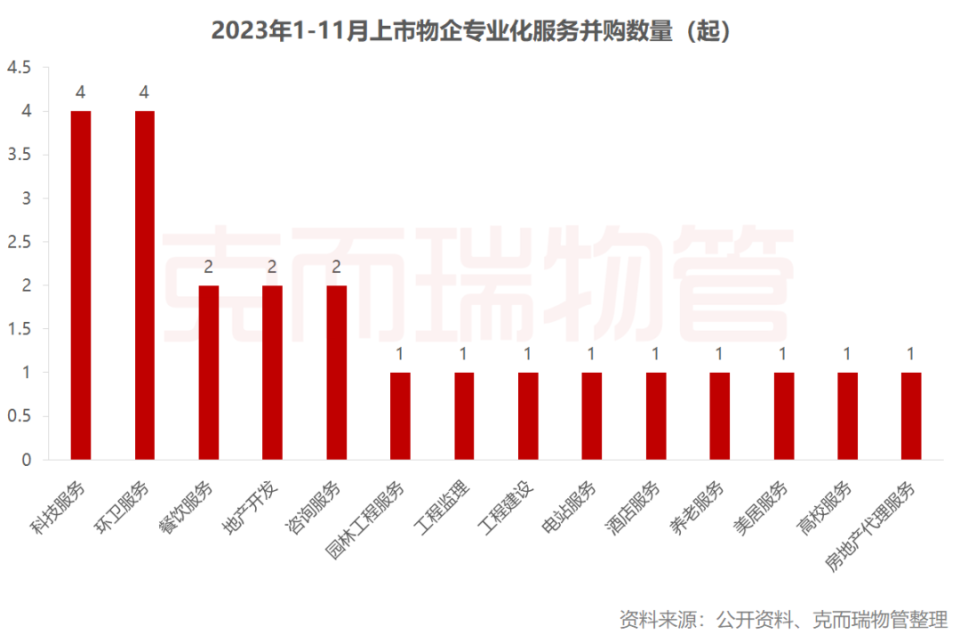

二、 “升维服务业态”打造差异化竞争优势成为重点

从并购标的的属性来看,专业服务的比例正逐渐提高。数据统计显示,2023年上市物企收购事项中超半数为专业服务,其中科技服务、环卫服务仍是企业专业服务的并购重点。同时,为打造差异化竞争优势,企业进一步向更细分的领域延伸,如特发服务增资入股四川大金源天鼎物业完成了企业在电站服务、能源物管方面的布局,中海物业收购母公司旗下工程监理公司开始发力监理服务,彩生活收购北京师范大学旗下北京豪城物业65%股权加强了企业在高校服务方面的竞争力。

直拓竞争白热化,合资合作、战略合作更加聚焦优质客户

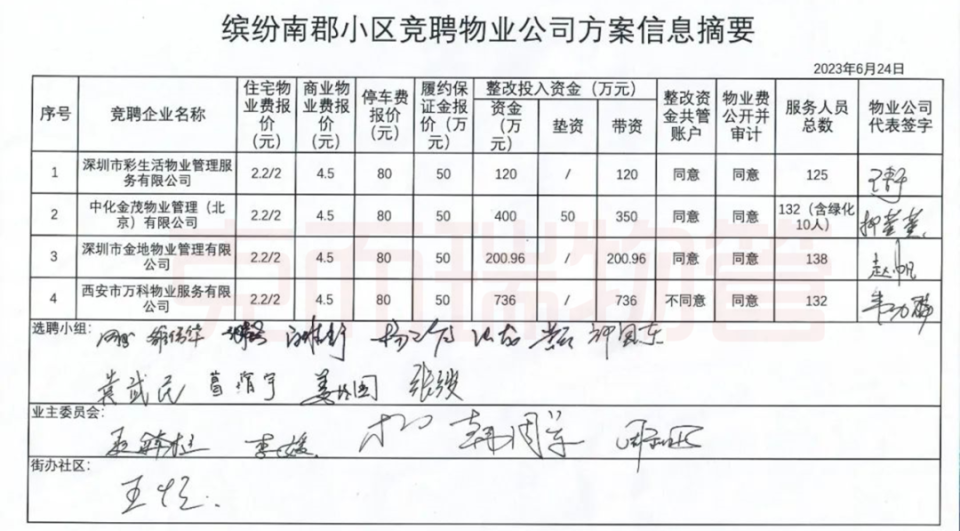

关联地产业务输送下滑,收并购不达预期甚至触发大额商誉减值,企业规模增长的动力源减少,越来越多的企业开始关注自身拓展能力的提升,华润万象生活、中海物业、招商积余等企业均在加快投拓体系建设。对于优质项目的争夺,企业更是不遗余力,2023年多起“带资进场”事件引发行业关注,对于稀少的存量优质项目,头部物企竞争激烈,带资金额也不断刷新。5月,武汉爱家名校华城项目公开招标,万科物业、保利物业两家分别开出带资510万、420万的条件同台竞技,路演期间万科物业将资金使用名目、进场时间等一一列明进行公示,最终该项目由万科物业获得。6月,西安缤纷南郡小区招标,彩生活、金茂物业、金地物业、万科物业四家均提出带资进场,万科物业承诺带资金额高达736万。

带资金额不断刷新,其根本原因在于项目较为优质。公开资料显示,武汉爱家名校华城项目总建筑面积70万平方米,共计4349户,物业费为2.6元/平米/月,西安缤纷南郡小区总建筑面积50.8万平方米,共计4823户,住宅物业费为2.2元/平米/月。以上两个项目均属于区域内大盘,且物业费均不低。根据测算,西安缤纷南郡小区饱和收入可达1600万/年左右。

二、合资合作、战略合作聚焦优质客户,客户筛选趋于精细化

合资合作、战略合作是企业规模来源的重要途径之一,“有质量的规模”促使企业合资合作、战略合作更关注优质客户。

从头部企业合作客户类型来看,优质客户主要有以下几类,第一类是政府单位,包括城市国资委、城市新区管委会等;第二类是国企央企等信用度较高的企业;第三类是地方城投、地方交投等具有土地开发资源的企业;第四类是细分行业头部/独角兽企业,如华为、阿里等互联网头部;蔚来、小鹏等新能源独角兽企业;移动、电信等电信行业头部等。

优质客户的拓展和维护如何实现也是企业关注重点。从操作路径来看,越来越多的企业通过围绕优质客户进行横向辐射和纵向拓展。在横向辐射方面,企业通过区域跟随和业务跟随策略将行业头部打造成标杆服务案例,通过标杆案例辐射同行业内其他企业。在纵向拓展方面,企业不断向优质客户的上游企业和下游企业拓展,延伸服务链条,增加客户黏性。

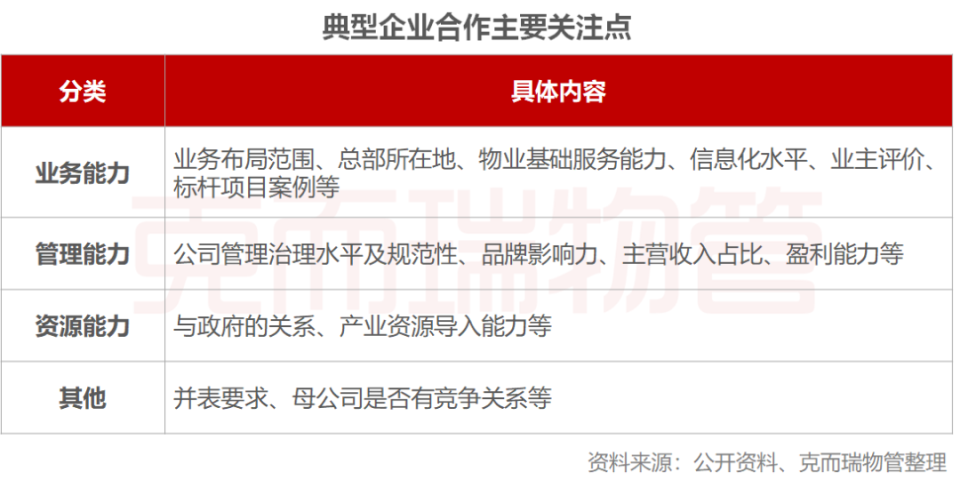

行业环境遇冷,优质客户稀少,企业的客户筛选也逐步精细化。客户的基础业务服务能力、公司的治理水平、品牌影响力、业主的评价、企业盈利能力、并表要求等等均是企业关注重点,同时企业也会设置相关加分项和减分项来更加客观评价。

在G端客户的选择上,客户筛选也逐步下沉。越来越多的企业对G端客户的评价已不再局限于财政实力这一单一指标,政府诚信度、支付账期等更多维度的指标也被纳入其评价范畴。同时,企业对客户的筛选也不再仅仅局限于城市级别,更多下沉的政府单元成为企业的重点对象。

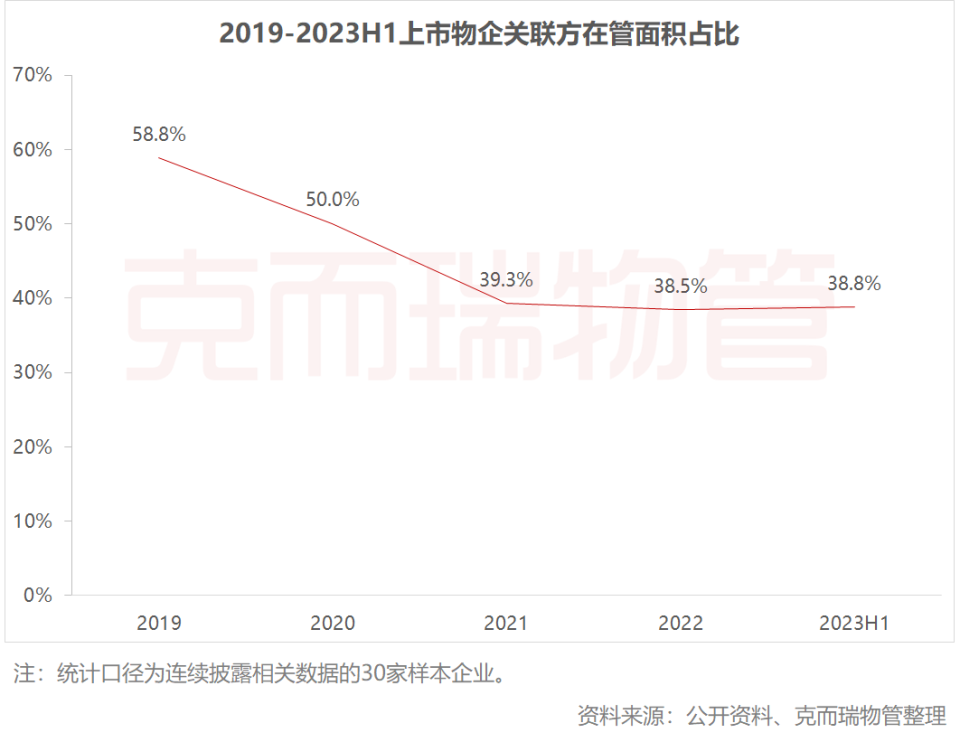

自2018年以来上市物企关联方在管面积占比持续下降,2023H1下降至38.8%。近两年物企普遍重视外拓,新增外拓面积持续扩大。且随着房企经营压力增大,企业拿地较少,物企关联方所能提供的面积也将进一步减少,可以预见未来物企关联方业务占比将持续维持低位。

受地产行业持续影响,物企股权被摆上牌桌,2023年2月奥园健康出售29.9%股权,第一大股东变更为南粤星桥,引入国资后企业股权独立性进一步加强。11月中骏商管发布公告,因债务交叉违约,中骏集团间接持有的5.04亿股中骏商管已被强制执行股份押记,并委任相关股份的接管人,由此中骏商管26%股权易主,企业也因此多了一位外资二股东,股权的独立性提升。地产行业影响仍在持续,物企股权被出售或质押可能依然存在,未来或存在更多企业引入第三方股东可能。

行业将持续保持稳步高质量发展

2023年,地产行业风险尚未完全出清,关联度较高的物业行业也还在调整期,但企业正在响应这一挑战,同时更加注重提升服务满意度。但随着客户意识的提高,服务满意度仍在持续下滑,面对这些情况,物企开始采取战略性行动,包括减少并购活动、聚焦深耕区域、清退大量不符合标准的低质量项目,以确保能够专注于更高质量的发展。

即便在行业环境尚未完全改善的情况下,物业企业已在逐步调整策略,努力维持稳步而高质量的发展。展望未来,预计行业将持续保持这一发展方向,坚持通过优化服务和提升项目质量来满足日益提高的客户要求。